今年三季度,天津银行认真贯彻落实天津市委市政府以及市国资委、市金融局、人民银行天津市分行和金融监管总局天津监管局的各项工作要求,按照全行年中工作会擎画的发展蓝图,迅速理清思路、统一思想、学会方法,扎实推进“五大攻坚战”和“五大提速战”,实现了质的有效提升和量的合理增长,各项工作再创佳绩。

天津银行发布的2023年三季度财务及经营数据显示,截至2023年9月末,该行资产总额人民币8147.47亿元,较年初增长人民币536.64亿元,增幅7.05%;其中客户贷款及垫款金额为人民币3878.57亿元,较年初增长人民币504.6亿元,增幅14.96%。负债总额人民币7503.4亿元,较年初增长人民币498.76亿元,增幅7.12%;其中客户存款金额人民币4341.67亿元,较年初增长人民币364.02亿元,增幅9.15%。

2023年前三季度,该行实现营业收入人民币126.58亿元,较上年同期增长人民币7.77亿元,增幅6.54%;实现利润总额人民币37.06亿元,较上年同期增长人民币0.42亿元,增幅1.15%;实现净利润人民币33.31亿元,较上年同期增长人民币1.83亿元,增幅5.81%。

主要监管指标方面,截至2023年9月末,该行资本充足率(母公司口径)为11.78%;不良贷款率1.67%,较2023年6月末下降0.57个百分点;拨备覆盖率166.08%,较2023年6月末上升12.83个百分点,资产质量总体风险可控。

党建引领更加有力

今年三季度,天津银行不断推进扶持经济薄弱村工作,拨付资金90万元。推进职工活动阵地建设,开展丰富多彩的文体活动,凝聚全行打赢“五大攻坚战”“五大提速战”精神力量。

批发业务数据抢眼

公司业务方面,天津银行积极落实天津市委市政府“十项行动”,重点对制造业、绿色信贷、城市更新等领域进行支持,前三季度累计为天津地区新增公司贷款538.94亿元,增幅达49.96%。域外地区,该行北京分行与海淀区、泸州分行与泸州市签订银政全面合作协议。同时,持续赋能绿色金融,全行绿色信贷业务余额207.62亿元,比年初增加43.46亿元。

交易银行业务方面,截至三季度末,国内证及福费廷产品投放258.78亿,增幅58%,供应链金融投放92.92亿,增幅40%。深挖财资管理客群,净增财资管理客户709户,累计签约客户达3488户。新上线银企直联项目41个,银企直联客户数累计达到181户,结算性存款合计达56亿元,较年初增长18.5亿元。

投资银行业务方面,充分发挥主承资格,主承销各类债券规模合计872.87亿元,同比增长9.79%,位列天津市法人金融机构首位,其中,天津地区企业信用类债券主承销规模合计535.34亿元,位列天津市场第一;资产支持证券主承销规模合计47.79亿元,位列全国城商行第三。创新能力持续提升,服务手段不断丰富,先后主承销了2023年度全国银行间市场首单乡村振兴CMBN、天津市首单民营科创企业知识产权ABN、天津市首单绿色资产支持商业票据、天津市首单国企科创票据。

零售金融亮点频闪

个人零售金融方面,坚持“存款立行”,全行储蓄规模迈上新台阶。坚持降本增效,持续优化存款结构,主动五次下调特色存款利率。搭建天津地区“带押过户”业务模式,落实存量首套利率调整政策,对满足条件的近1.8万笔房贷进行批量调整。持续打造“市民银行”品牌形象,上线“海鸥市民贷”和“海鸥新市民贷”,累计投放1.9亿元。冠名“天津马拉松”赛事,将金融服务与马拉松赛事融合,打造“运动金融”服务体系,助力“高品质生活创造行动”。冠名支持“天津银行·2023海河戏剧节”,举办2023海河戏剧节开幕式及开幕大戏,探索“文化客群”经营,打造“文化金融”服务体系。

小微普惠业务方面,坚持增量扩面、提质降本。截至三季度末,全行单户授信1000万元及以下小微企业贷款户数58.33万户,较年初增长2.83万户,贷款余额352.04亿元,比年初增加56.4亿元,增幅19.08%;全行涉农贷款余额224.69亿元,比年初增长28.21亿元;累计投放符合再贷款政策的贷款272.86亿元。

自营场景方面,打造“智慧通”产品。加强公私联动,扩大场景覆盖,畅通上游客户,升级打造“智慧通”多场景解决方案,实现场景批量获客。陆续推出适用于不同场景的“智慧通”十大领域解决方案,触达各行各业,提升拓展获客速度,增加商户端结算性存款沉淀。

金融市场和资管业务收获满满

积极履行银行间债券承销商职责,累计承销国债、地方政府债和政策性银行债688.3亿元,服务国家、地方经济建设发展和重点项目融资需求。承销“春耕备耕”“支持重要农产品和物流体系建设”“支持绿色发展”等主题金融债36.4亿元,助力种子、化肥、农药等春耕备耕农资供应。资产管理业务通过加大产品创新、提升产品业绩、降费让利等多措并举,理财规模逐步回升。同时积极捕捉交易机会,提高产品兑付收益率。

风险防范能力显著增强

今年三季度,按照“五大攻坚战”工作要求,天津银行充分预期各种不确定因素,持续打好“化险攻坚战”,多部门、跨条线协调,实施“清单制”管理,“一户一策”制定切实可行的方案,全力化解风险资产。聚焦“强清收”和“精管理”,提速不良资产清收处置,创新引领清收,落地线上不良清收处置新模式,支付令清收模式实现突破。截至2023年9月末,不良贷款实现双降,其中不良贷款余额66.4亿元,较2023年6月末下降18.35亿元,不良贷款率1.67%,较2023年6月末下降0.57个百分点。同时该行持续强化关联交易和反洗钱管理,防范关联交易风险和洗钱风险,严抓操作风险及案件防控管理。

业技融合实现“加速跑”

在金融科技领域,天津银行加强业技融合,完成“智慧OA”办公平台建设,让移动办公成为员工工作的加速器;持续推进经营报表建设,实现“数据+科技”双轮驱动;加强数据治理和数据平台建设,为大数据赋能夯实基础;推进人工智能平台建设,以“数据+算法+场景”为核心,为业务发展与经营管理提供数字化驱动力。

天津银行表示,下一步,将坚决落实党中央决策部署,围绕盘活存量、扩大增量、提升质量,坚持经营导向、服务导向、合规导向,坚决回归本源,坚持服务中小企业的定位,进一步强化“深耕本域、做优外域”。在安排好四季度收官的同时,提早谋划工作思路、储备业务项目、安排部署工作,实现明年工作开门红,为全面建设社会主义现代化国家贡献金融力量。

新化月报网报料热线:886 2395@qq.com

最近更新

- 天津银行三季度业绩稳中有升2023-10-17

- 基金公司独董何时既“独”又“懂”?2023-10-17

- 不用选了!首只A股ETF来了!2023-10-17

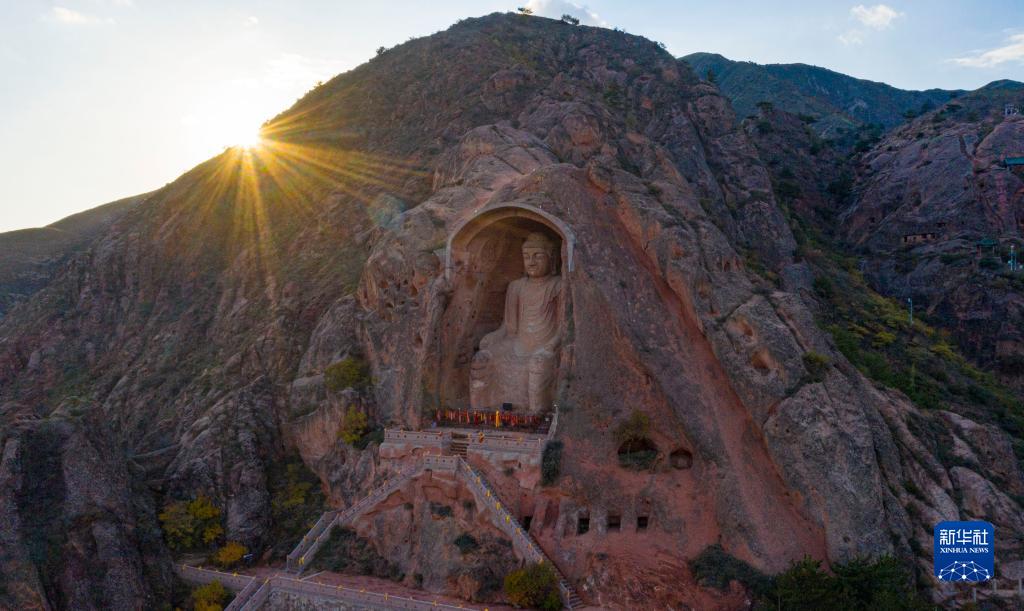

- 受强冷空气侵扰 10月16日起甘肃省降水降温2023-10-17

- 兰州公安“警察蓝”助力秋收2023-10-17

- “21金地03”09时49分发生一笔45.00元的成交,成交额126万元2023-10-17

- 杭州萧山等5区全面取消限购,核心城市限购松绑潮已至2023-10-17

- 北京城建“22京城建MTN002”10月27日付息,利率为2.78%2023-10-17

- 重大突破!房企可自主合理定价!房地产ETF基金(515060)跌超1%2023-10-17

- 三亚中央商务区1宗地挂牌出让,起始价约1.05亿元2023-10-17

- “降本狂魔”马斯克,用它彻底杀死燃油车?2023-10-17

- 花70亿美元在全美建7个氢能中心,拜登为何执着于制氢?2023-10-17

- 广东个体工商户突破1000万户!新登记增幅创近5年最高值2023-10-17

- 朱罗纪:给自己的买房寻找多一个“支点”2023-10-17

- 金地集团股债齐跌2023-10-17

- 陕西省国资委:严禁省属企业举债购地托市,接盘高风险房地产企业和项目2023-10-17

- 工作人员忙安装 点亮居民门前灯2023-10-17

- 架起群众“连心桥” 点燃产业“助推器”2023-10-17

- (八闽千姿)福鳗“游”四海2023-10-17

- 我市两项医学研究项目获奖2023-10-17

- 防范非法金融活动 倡导理性消费投资2023-10-17

- 聚合支付崛起的形势下,选择集领新技术是你最好的选择2023-10-17

- 罗欣药业拟1元收购控股子公司部分股权加码创新药销售2023-10-17

- “一带一路”高峰论坛丨生态兴 文明兴——“一带一路”中的人与自然和谐共生理念2023-10-17

- “一带一路”高峰论坛丨惠民生 利天下——“一带一路”中的人民至上理念2023-10-17

- “一带一路”高峰论坛丨机遇之路 繁荣之路——“一带一路”中的共同发展理念2023-10-17

- “一带一路”海洋合作正向多领域全方位深层次发展2023-10-17

- 杭州九阳创意工业园成功获评国家工业旅游示范基地2023-10-17

- 违法放贷、道德败坏、家风不正 刘连舸被捕2023-10-17

- 赔付超1500万件!中国人寿2023年第三季度寿险理赔服务报告发布2023-10-17